مقدمه

ریسک، جزء جداییناپذیر سرمایهگذاری است؛ بازار اوراق مشتقه نیز از این قاعده مستثنی نیست و ممکن است گاهی در این بازار متحمل ریسک بالایی شویم. در حقیقت هر چه میزان بازده مورد انتظار ما بیشتر باشد، مجبور به تحمل ریسک بالاتری خواهیم بود. طبیعتا هیچ سرمایهگذاری علاقهمند نیست ریسک بالایی را بپذیرد و متحمل ضرر و زیان شود؛ به همین دلیل مدلهای متفاوتی برای کشف رابطه بین ریسک و بازده مورد انتظار ایجاد شده که یکی از آنها مدل قیمتگذاری داراییهای سرمایهای (CAPM) است. در این مقاله، به بررسی موارد زیر خواهیم پرداخت:

- تعریف مدل CAPM

- چالشهای محاسبه نرخ بازده بدون ریسک در مدل CAPM

- محدودیتهای مدل CAPM

- مدل محاسبه بازدهی قراردادهای بتا

تعریف مدل CAPM

مدل قیمتگذاری داراییهای سرمایهای (Capital Asset Pricing Model)، رابطه بین ریسک سیستماتیک (β) و نرخ بازده مورد انتظار دارایی سرمایهای را توصیف میکند. این مدل، برای قیمتگذاری اوراق بهاداری که ریسک بالایی دارند، مورداستفاده قرار میگیرد. هدف از فرمول CAPM این است که ارزیابی کند آیا یک سهم زمانی که ریسک و ارزش زمانی پول با بازده مورد انتظار آن مقایسه میشود، منصفانه ارزشگذاری میشود یا خیر.

چالشهای محاسبه نرخ بازده بدون ریسک در مدل CAPM

نرخ بازده بدون ریسک در مدل قیمتگذاری CAPM، معمولا برابر با نرخ اوراق قرضه دولتی است؛ چرا که سرمایهگذاری در این اوراق کمریسکترین سرمایهگذاری ممکن است. به همین دلیل، نرخ این اوراق بهعنوان معیاری برای نرخ بازده بدون ریسک قرار میگیرد. البته محاسبه این نرخ دارای پیچیدگیهای خاص خودش است که محاسبه دقیق مقدار این پارامتر را مشکل میکند. اینکه این نرخ را برابر با نرخ اوراق قرضه دولتی قرار دهیم، سادهترین شکل محاسبه آن است که مقدار دقیقی را نیز به ما نمیدهد و باید ضریب خطایی برای آن در نظر بگیریم. علاوه بر این، موارد دیگری که در محاسبه نرخ بازده بدون ریسک باید در نظر بگیریم عبارتاند از:

- ریسک نکول نداشته باشد.

سرمایهگذاری بدون ریسک، سرمایهگذاری است که ریسک نکول نداشته باشد. عدم وجود ریسک نکول به این معنی است که عرضهکننده اوراق مشتقه، بتواند پولی که باید به ما پرداخت کند را در زمان مقرر، تسویه کند. درصورتیکه پرداخت پول حتی یک روز هم به تعویق بیفتد، عرضهکننده موردنظر دچار نکول شده است.

- ریسک سرمایهگذاری مجدد نداشته باشد.

با توجه به افق سرمایهگذاری، اوراق را انتخاب کنیم تا نرخ بازده بدون ریسک آن متناسب با سرمایهگذاری ما باشد. بهعنوانمثال، اگر انتخاب ما سرمایهگذاری ۵ ساله است، از نرخ بدون ریسک اوراق ۵ ساله استفاده کنیم. اگر افق دید ما ۵ ساله باشد اما از نرخ بازده بدون ریسک اوراق یکساله استفاده کنیم، ممکن است هر سال نرخ بازده بدون ریسک متفاوتی داشته باشیم و محاسبات ما دچار خطا گردد.

محدودیتهای مدل CAPM

مدل CAPM محدودیتهایی دارد؛ مثل:

- مفروضات غیرواقعی دارد:

مدل CAPM، مفروضاتی دارد که در دنیای واقعی امکانپذیر نیستند. این مدل بر دو فرض استوار است که در ادامه به آن اشاره میکنیم:

- بازار سرمایه، بسیار رقابتی و کارا است، یعنی اطلاعات بهسرعت پخش میشود و قیمت سهم نیز از این اطلاعات تاثیر میپذیرد و تغییر میکند.

- بازار سرمایه، تحت تسلط سرمایهگذاران منطقی و ریسکگریز است که انتظارات یکسانی دارند.

این دو فرضیه گرچه ایدهآل به نظر میرسند اما امکان وقوع آنها در دنیای واقعی دور از انتظار است.

- امکان محاسبه دقیق پارامترهای مدل وجود ندارد:

همانطور که قبلا به این موضوع اشاره کردیم، امکان محاسبه دقیق نرخ بازده بدون ریسک و صرف ریسک بازار وجود ندارد.

- مدل CAPM، عملکرد خوبی برای توصیف دادههای گذشته نداشته است:

طبق این مدل باید بازده یک سهم را صرفا بر اساس β بتوانیم توصیف کنیم؛ در عمل، این امر غیرممکن است چرا که رابطه قوی و مستقیمی بین بازده و β وجود ندارد.

- برای این که بتوانیم تغییرات بازده را محاسبه کنیم، به پارامترهای دیگری نیز نیاز داریم.

محاسبه تغییرات بازده، نیازمند پارامترهای دیگری مانند نسبتهای p/e ، p/b و اندازه شرکت و موارد دیگر است.

به دلیل محدودیتهایی که مدل CAPM دارد، بعدها مدلهای دیگری نیز ارائه شد. در این مدلها، پارامترهای دیگری نیز به مدل CAPM اضافه شد تا بتواند تغییرات بازده را بهتر توصیف کند. البته همه مدلهای جایگزین نیز محدودیتهایی دارند؛ به همین دلیل، مدل CAPM به دلیل سهولت استفاده و دید خوبی که از ارزش سهام و اوراق بهادار به سرمایهگذاران میدهد، به طور گستردهای مورداستفاده قرار میگیرد.

مدل محاسبه بازدهی قراردادهای بتا

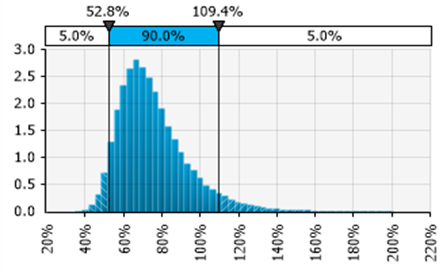

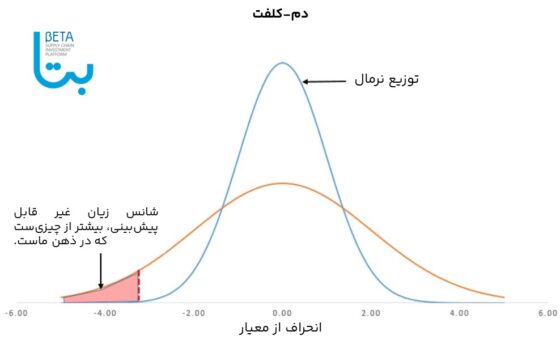

برعکس بازار بورس که از مدل CAPM برای محاسبه سود سهام استفاده میشود، در بتا از این مدل استفاده نمیکنیم. در مدل محاسبات بازدهی قراردادهای بتا، فاکتوری به نام سرعت فروش محصولات که مفهوم نرمالی ندارد، وجود دارد. علاوهبراین، به دلیل گسستگی فروش محصولات سرمایهگذار که از یک روز تا چندین ماه متغیر است، حالت معاملات خاص میشود و مدلهای خطی مثل مدل CAPM، قادر به محاسبه بازدهی قراردادهای بتا نخواهند بود. بدین ترتیب، شیوه محاسبه بازدهی قرادادهای بتا از حالت نرمال خارج میشود. (شکل زیر)